8月5日,金融科技服务商金融壹账通(NYSE:OCFT)发布未经审计2020年二季度及半年度财报。

财报显示,二季度及上半年壹账通收入继续保持高速增长,同时规模效应进一步显现,收入结构优化,毛利率提升,亏损收窄。与此同时,在收入构成上,二季度对平安系的依赖有所增加,收入占比上升至63%。

一、规模效应进一步显现,毛利率提升,亏损收窄

尽管受到疫情影响,二季度及上半年壹账通仍然保持了收入的高速增长。根据财报,上半年壹账通实现营业收入13.55亿元,同比增长39.7%;二季度实现营业收入7.74亿元,同比增长48.4%。同时,壹账通在上半年亏损7.46亿元,二季度亏损3.31亿元,同比均略有收窄。

与亏损收窄相对应,壹账通的盈利能力指标在改善。受益于规模效应及成本控制等因素,2020年上半年,壹账通的毛利率同比增加了7.8个百分点至36.8%;2020Q2同比增加了9个百分点至38.4%。2020年上半年营业利润率同比改善24.5个百分点至-59.5%;二季度营业利润率同比改善21.2个百分点至46.6%。

在盈利能力指标改善的背后,各项费用的收入占比变化显示规模效应进一步显现。其中,除研发费用占比在第二季度由33.4%上升至37.3%之外,其他占比均同比减少。在二季度,销售费用同比略减至1.65亿元,收入占比同比降10.4个百分点至21.4%;管理费用占比同比降4.4个百分点至25%。2020上半年,研发费用占比同比降6.7个百分点至39%;销售费用同比降5.1个百分点至23.7%;管理费用同比降1.7个百分点至28.5%。

财报还显示,2020上半年壹账通的经营现金净流出为11.21亿元,大于上半年的亏损金额7.46亿元。

二、对平安系的依赖有所增加,收入占比从2019年的56%上升至2020Q2的63%

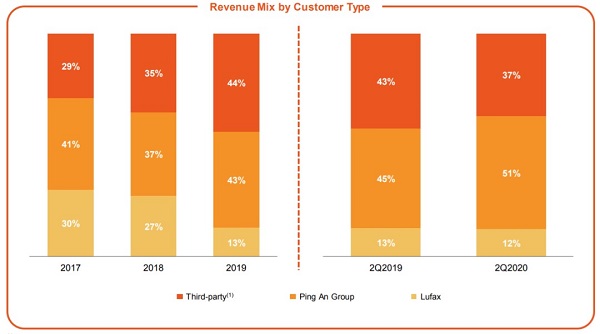

在壹账通的收入构成中,来自于平安系(包括平安集团及陆金所)的收入占比,从2017年到2019年逐期下降,从71%下降到56%。但是,2020年第二季度,这个比例又上升至63%。相应的,来自于第三方的收入从2019年二季度的44%下降至2020年二季度的37%。

壹账通是从平安内部孵化而来,业务上对平安系的依赖是“先天”性的。2017年以来至2020年第二季度,来自于平安系的收入占比一直高于五成。关于这个备受市场关注的问题,有两种解读,一是“背靠大树好乘凉”,与平安的渊源增加了壹账通业务的稳定性;二是负面的解读,即壹账通业务缺少独立性。

2019Q1及2020Q1壹账通的营业收入分别为5.22亿元及7.74亿元,第三方收入占比分别为43%及37%,据此计算,来自于第三方的收入分别为2.24亿元及2.86亿元,2020Q2同比增长了27.6%,虽然低于营业收入39.7%的整体增速,但两位数的增长,显示壹账通在积极拓展第三方市场。