8月29日,新加坡金管局正式开放虚拟银行牌照申请。在新加坡接受Forrester调查的传统银行中,约有五分之一的银行表示,他们会考虑在未来两年内转型为业务仅有数字业务的虚拟银行。

虚拟银行、网络银行、数字银行、digital bank、internet bank或者创新性银行,无论是何种称谓,本质上都是不依赖于实体网点、通过互联网渠道提供服务的银行,即互联网银行。

当前,全球银行业增速明显放缓,新兴金融科技公司崛起,多重压力下,传统银行意识到创新的重要性,互联网时代的消费者也亟需更便捷的银行服务,在此背景下,互联网银行应运而生。

日前,友信金服旗下友信研究院发布了报告《互联网银行:新格局,新生态,新工具》(以下简称“报告”)。报告深度剖析了美国、英国和中国香港等主要金融市场中,互联网银行的发展状况,并指出互联网银行将重塑银行生态。

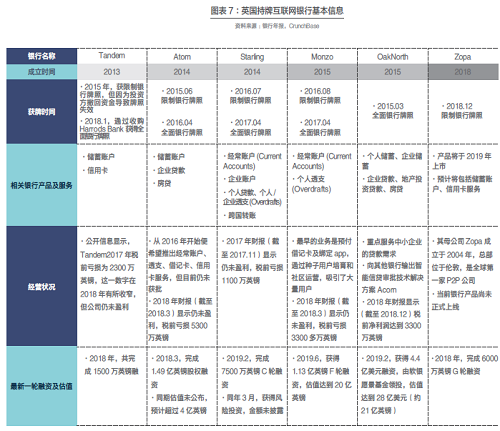

《报告》分析,当前互联网银行在英国的发展状态为“成熟监管、成熟市场下的百花齐放”。自英国银行监管变革以来,英国有6家互联网银行申请者先后获得银行牌照。在完善的监管框架下,互联网银行凭借优质的产品和服务在短短数年迅速扩大规模,引领英国金融科技创新。

与传统银行巨头相比,英国互联网银行的服务更聚焦在核心银行功能,即存款和贷款,同时关注互联网时代下的用户体验,注重为个人用户和企业用户提供性价比更高的服务。然而,该国新生的互联网银行业仍面临着较多难题:

首先,产品设计较为单一,客户粘性不强。其次,商业模式的可持续性有待验证;第三,银行规模化发展的潜力也值得探索。

不同于英国,《报告》指出,美国的互联网银行是实业、互联网与银行的深度结合。

经过二十年的发展,美国互联网银行形成了较为成熟的运营模式。截至2018年底,美国互联网银行总资产约9060亿美元,占银行业总资产的5.1%,虽市场份额占比不高,但互联网银行存贷增速均高于美国银行业平均水平。

在监管方面,美国没有专门的互联网银行牌照,互联网银行与传统银行一样受银行监管机构监管,总体来说监管态度较为宽松。

根据成立背景,目前美国的互联网银行主要分为三类,第一类是传统银行为了业务扩张,积极向互联网零售业务转型所设立的分支机构,代表案例是荷兰国际集团(ING)旗下的互联网银行ING Direct,第二类是非传统银行类金融机构,为了丰富产品线,提高竞争力,发起的互联网银行业务,比如Allybank,其母公司Ally financial前身为通用汽车金融服务公司;第三类是由无金融服务经验的机构发起的纯互联网银行,在资金和客户流量上都不具备先天优势,但更注重产品的差异化创新,目前还在逐步发展阶段,在纳斯达克上市的Axos Bank是其中主要代表。

不只英美,中国香港也将互联网银行视作激发金融活力、推行普惠金融、“开启智能银行新纪元”的抓手。《报告》中提到,2018年2月,香港金管局发布了《虚拟银行的认可》指引修改初稿,并于2018年5月进一步修订,明确了申请资质要求和流程。

从业务范围上来说,香港的虚拟银行可以全面地从事银行业务,除了传统的对公和零售银行的“存贷汇”业务之外,理财、保险、黄金等互联网创新业务都可以尝试,业务拓展空间较大。目前,香港金融管理局已经发出了八张虚拟银行牌照。

《报告》指出,香港金管局在筛选获牌机构方面有几大考量:一是鼓励合作互补。鼓励内地科技公司与在大湾区有影响力的金融机构或实业集团合作申请,形成科技与本地资源的优势互补;二是防范金融风险。申请主体的母公司大都实力雄厚、声誉良好、有影响力,以确保香港金融体系的秩序稳定、风险可控;三是激发市场活力。希望通过虚拟银行为香港金融市场带来“鲶鱼效应”而非垄断效应,提供创新的虚拟银行服务体验,激发市场竞争活力。

回顾互联网银行在全球主要市场的发展轨迹,《报告》指出,互联网银行在全球金融生态中扮演着多种角色,也将重塑银行生态。凭借技术赋能、创新为先的基因,互联网银行能够为客户提供更具竞争力的价格、更便捷的服务、更优质的体验。而互联网银行更具重大意义的角色,在于服务长尾需求,驱动银行创新,促进普惠金融。“对于互联网银行自身而言,在科技助力业务创新的同时,回归金融本源、立足客户需求、稳健持续经营,才是长期致胜的关键。”