据深圳市金融办党组成员、巡视员肖志家透露,最近深圳市政府出台了关于促进民营企业稳定发展的若干措施,今年还组建首期50亿的天使投资母基金,这些措施努力破解中小企业融资难和融资贵。

那么,站在民营企业的立场,该如何正确看待金融的创新与监管,为嗷嗷待哺的中小微企业带来正能量?

在中国民营企业专家、博商学院院长曾任伟看来,直面难题,中小企业应与时俱进,懂得把握金融演进规律。与此同时,要有完善的信用评级体系,因为即使是好企业也可能因为不好的信用环境而支付高额融资成本。金融创新还需防止自身过度使用杠杆,多管齐下,最终融资难,融资贵的问题,或有望迎刃而解。

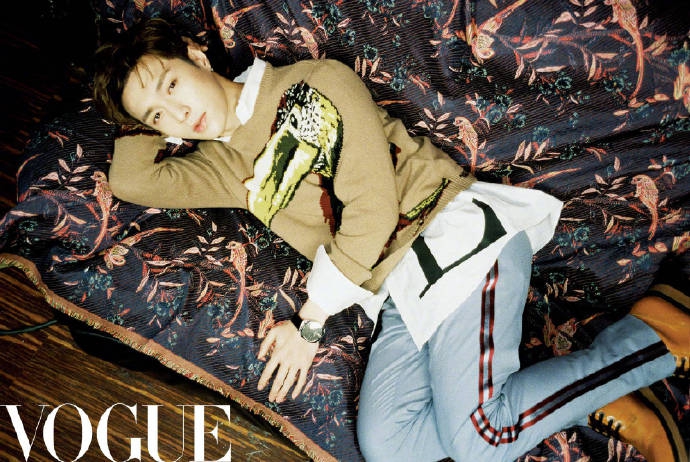

▲南方都市报就博商学院院长曾任伟看法发表主题文章

以下是曾任伟受访南方都市报记者原稿:

中小企业迫切需要个性化金融服务

随着强监管、去杠杆、资管新规、风险管控等热词的高频出现,新的金融命题也扑面而来。在金融创新过程中,我们要防止的是金融体系的过度杠杆,防范的是金融创新远离实体经济。那金融作为实体经济的活水,又该如何归位?如何有效服务好中小企业?

被外界誉为“民企代言人”,博商学院院长曾任伟分析,中小企业作为国民经济组成中数量最庞大、最活跃的主体,在金融服务方面的问题却层出不穷:信息不对称、财务质量不佳、基础资产状况薄弱、融资难融资贵……中小企业迫切需要个性化的金融产品、更灵活化的金融服务手段、综合化金融服务与便捷化金融服务程序以缓解金融服务困境。

“我们看到,自2017年以来,政府一系列措施收到了显著成效。”他分析,珠联璧合的是,今年政府工作报告中也强调:加快金融体制改革,改革完善金融服务体系,落实服务实体经济,支持中小企业创新转型发展的问题。迹象表明,国家正在从宏观层面改善中小企业获得金融服务的制度环境,让金融逐步回归本源。

小微企业信用状况成为难点

相对于大型企业而言,中小企业获得与其地位相称的金融服务仍显不足。曾任伟列举数字:工信部统计显示,我国38.8%的小型企业和40.7%的微型企业的融资需求仍得不到满足。

他分析说,中小企业融资难,融资贵一直以来就是世界性的难题,难就难在中小企业数量巨大,有很多独特的经营方式,这些经营方式是否可持续需要时间的证明,暂时还没有足够的证据能体现其信用状况。目前,我国中小企业普遍存在管理不成熟、不规范,财务信息不透明,抗风险能力低,平均寿命短,贷款违约概率高的问题。甚至有些中小企业不重视信用,出现恶意“逃废债”,有些地区甚至出现中小企业信用环境坍塌的问题。

解决之道

中小企业家要善于捕捉金融规律

曾任伟开出“药方”:一方面,对于中小企业自身发展而言,我们需要通过成长的力量提升抗风险的能力,在实际发展过程中,我们更要每天都有深刻的危机感。如果不善于观察,不了解金融未来变革的趋势以及不知是何种力量在推动这种变革的趋势,我们就无法把握金融演进的规律,就会被这个社会淘汰掉。

需要完善信用评级体系

另一方面,对于金融市场而言,需要完善的信用评级体系,因为即使是好企业也可能因为不好的信用环境而支付高额融资成本;对于金融服务体系而言,我们需要拓展新的金融方式和服务模式;对于金融的监管而言,我们需要不断推进小额贷款的试点,深入开展互联网金融风险专项整顿,高压打击非法集资活动,同时更需要加大对金融风险监控系统的搭建。只有在创新与监管中齐头并进,才能实现金融秩序的平衡发展,才能真正解决中小企业融资的大难题。