2019年10月17日是第6个中国扶贫日,也是第27个国际消除贫困日。金融科技企业友信金服发布《2019中国农村普惠信贷研究报告 》(以下简称《报告》),聚焦金融扶贫与农村信贷发展成果。

过去两年,友信金服联合清华大学经管学院深入全国农村基层,先后前往云南元阳县,广西南宁武鸣区、田阳县,甘肃定西市、陇西县,宁夏盐池县,四川大邑县以及青海湟中县等8个具有代表性的农村地区进行实地调研,深度访谈当地政府部门,与农商行、农信社、小贷公司等30余家农村金融机构进行业务研讨与交流,对20余户典型农户进行入户访谈,积累了详实的数据、真实的案例,对中国农村普惠信贷的发展形成深刻认知。

《报告》聚焦金融扶贫与农村信贷发展成果

党的十八大以来,党,把脱贫攻坚作为全面建成小康社会的底线任务和标志性指标,全力打赢打好精准脱贫攻坚战。2018年,中共,、国务院发布关于打赢脱贫攻坚战三年行动的指导意见。意见要求,到2020年,确保现行标准下农村贫困人口实现脱贫,消除,贫困;确保贫困县全部摘帽,解决区域性整体贫困。

新中国成立70年来,中国农业农村经历长足的发展,已经取得了举世瞩目的历史性成就。与此同时,脱贫攻坚工作不断地深入推进。国务院扶贫办数据显示,2013—2018年,我国农村贫困人口从9899万减少到1660万。预计到今年底,全国95%左右现行标准的贫困人口将实现脱贫,90%以上的贫困县将实现摘帽。

上述《报告》指出,金融作为现代经济的核心,是支持“三农”发展的关键途径,完善农村金融服务体系、发展金融精准扶贫,对于实现全面建成小康社会的目标具有重要意义。

截至2018 年12 月末,全国涉农贷款余额32.68 万亿元,同比增长5.6%,占各项贷款的23.98%,实现了持续增长。涉农贷款通过满足农村发展的资金需求,对农村经济发展起到了巨大的促进作用。 央行发布的《中国农村金融服务报告(2018)》显示,自2007年创立涉农贷款统计以来,全部金融机构涉农贷款余额累计增长534.4%,11年间平均年增速为16.5%。涉农贷款余额从2007 年末的6.1万亿元增加至2018年末的32.7万亿元。

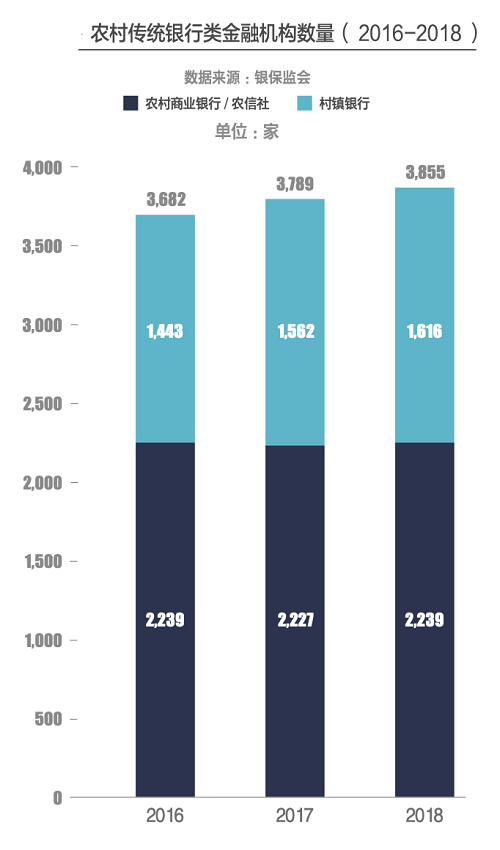

经过十余年的发展,农村金融已出现众多服务主体共同参与的局面,构建了多层次的农村金融服务市场。《报告》表示,按照企业性质与产品服务,农村金融机构可分为政策性银行、大型国有商业银行、基层涉农银行和以部分小贷公司、互联网金融公司为代表的新型金融机构。其中,包括农村商业银行、逐渐向农商行改制的农村信用合作社、村镇银行等基层涉农银行,更贴近农村金融市场,是农村金融体系的“毛细血管”,也是涉农贷款的主力。

在脱贫攻坚战持续推进过程中,这些服务主体所打造的扶贫小额信贷和商业性普惠贷款等农村普惠信贷产品,正有力推动脱贫进程。

《报告》认为,扶贫小额信贷专门针对建档立卡贫困户提供信贷服务,可以保证信贷资金精准到户,是银行业实施精准扶贫的重要抓手、农村小额信贷的主力军。截至今年4月底,全国扶贫小额信贷累计放贷5622亿元,贫困户获贷率由2014年的2%提高到2018年底的46%。全国有1420万贫困户享受这项政策。

以友信金服调研的云南元阳县为例,如何合理投放扶贫小额信贷帮助贫困户稳定增收进而摘下“贫困帽”,就是元阳县金融扶贫工作重要的一部分。为此,元阳县出台了《元阳县扶贫小额信贷管理办法(试行)》,确保扶贫小额信贷专款专用,并及时足额配足扶贫小额信贷风险补偿金。截至2019年5月,全县扶贫小额贷款余额3.07亿元,扶贫小额信贷风险补偿基金达到2815亿元。另外,2019年上半年发放扶贫小额贷款2896笔,共计1.4亿元。在加大扶贫小额信贷投放的同时,元阳县也在积极推进农村信用体系建设,以建档立卡贫困户为基础,以行政村为单位,调查农户生产和生活资金需求,开展农户建档授信和信用村组创建工作。

此外,在我国农村地区,除建档立卡贫困户外,也有虽然已经脱贫、但收入水平较低的农户群体,他们无法获得国家政策支持的扶贫小额信贷,对普惠性的贷款需求强烈。同时还存在大量立志自主创业的农民微型企业家,往往无法从传统金融机构获得足量的资金支持。

《报告》认为,农村商业性普惠贷款弥补了这个缺口。除银行等传统金融机构提供农村商业性普惠贷款外,新型金融机构已成为重要参与者,进一步帮助农户发展产业,防止返贫。由于没有政策贴息,出于资产风险与可持续经营考量,商业性普惠贷款的供给定价高于扶贫类贷款,在产品的期限、额度设计上有更多的选择空间。

《报告》指出,无论是哪一种农村普惠信贷产品,提供农村普惠信贷服务的相关金融机构采用的都是由信贷员主导的IPC信审模式——贷前由农户申请,信贷员实地考察收集借款人借款用途、家庭状况、经济能力等信息判断是否可以放款,贷后由信贷员进行定期回访,监测贷款使用并对逾期贷款进行催收。

尽管IPC模式能够实现贷款全程跟踪,但却面临运营成本高、难以规模化的问题。《报告》认为,传统银行类金融机构可以借助科技的力量,通过借款人信息数据化,信贷流程的系统化来提高放贷效率,构建可复制的业务流程,减轻对信贷员的依赖,切实解决信贷员数量少,信贷业务难以规模化的痛点。

《报告》进一步表示,通过深化金融科技的研发和应用,农村金融机构可以利用大数据和人工智能技术解决“风险识别难”、“作业成本高”两大突出问题。通过对客户数据的全面挖掘和深度分析,强化反欺诈和风险预警等风控水平,从“凭经验判断”向“用数据说话”转变。

此外,农村信用体系建设滞后和不健全是现阶段农村普惠信贷发展的主要困境。《报告》建议,各地方政府需要加大对农户信息采集力度,以电子档案的形式创建农户信用库,不断扩大农村信用评级覆盖面,夯实农村信用体系建设基础。同时可以利用大数据思维,对农户信息进行多维度分析,不断升级农户信用库,提高农户信息数据在各个金融机构间共享能力,切实解决农村普惠信贷市场信息不对称的问题,提高农户的贷款可得性。

作为国内,的金融科技企业,友信金服以前沿金融科技、人工智能技术为驱动,为全球客户提供更好的个人金融服务为使命,不仅致力于运用金融科技为遍布全国的小微企业主提供创新、高效的融资解决方案,帮助广大具有小额经营性融资需求的借款人获得其所能负担的融资,同时也一心回馈社会,将自身能力与企业社会责任相结合,持续关注金融精准扶贫的一线实践经验,为产业扶贫注入金融动力。